ઈક્વિટીની કિંમત અને દેવુંની કિંમત વચ્ચેનો તફાવત. ઈક્વિટી વિઝ કોસ્ટ ઓફ ડેબ્ટનો ખર્ચ

કી તફાવત - ઈક્વિટીના ખર્ચની કિંમત, કોસ્ટનો ખર્ચ

ઇક્વિટીનો ખર્ચ અને દેવું ખર્ચ મૂડીના ખર્ચના બે મુખ્ય ઘટકો (મૂડીના ખર્ચની તક) કંપનીઓ ઇક્વિટી અથવા દેવુંના રૂપમાં મૂડી મેળવી શકે છે, જ્યાં મોટાભાગના બંનેના સંયોજન પર આતુર હોય છે. જો બિઝનેસને સંપૂર્ણ રીતે ભંડોળ પૂરું પાડવામાં આવે તો મૂડીનો ખર્ચ એ વળતરનો દર છે જે શેરધારકોના રોકાણ માટે પૂરી પાડવામાં આવશે. તેને ઇક્વિટીના ખર્ચ તરીકે ઓળખવામાં આવે છે. કારણ કે ત્યાં સામાન્ય રીતે દેવું દ્વારા ભંડોળ પૂરું પાડતું મૂડીનો એક ભાગ છે, દેવું ખર્ચ માટે દેવું ખર્ચ આમ, ઇક્વિટીના ખર્ચ અને કરવેરાની કિંમત વચ્ચેના મુખ્ય તફાવત એ છે કે શેરધારકો માટે ઇક્વિટીનો ખર્ચ આપવામાં આવે છે, જ્યારે દેવું ધારકો માટે દેવું ખર્ચ આપવામાં આવે છે.

વિષયવસ્તુ

1 ઝાંખી અને કી તફાવત

2 ઇક્વિટીની કિંમત શું છે

3 ડેટનો ખર્ચ

4 છે સાઇડ સરખામણી - સાઇડ ઇક્વિટીનો ખર્ચ દેવું કિંમત

5 સારાંશ

ઇક્વિટીની કિંમત શું છે

ઈક્વિટી શેરહોલ્ડરો દ્વારા વળતરની આવશ્યક દર છે ઇક્વિટીનો ખર્ચ અલગ અલગ મોડેલોનો ઉપયોગ કરીને ગણવામાં આવે છે; મૂડી અસ્કયામતોનું પ્રાઇસીંગ મોડેલ (CAPM) એ સૌથી વધુ ઉપયોગમાં લેવાતી એક છે. આ મોડેલ વ્યવસ્થિત જોખમ અને અસ્કયામતો માટે અપેક્ષિત વળતર વચ્ચેના સંબંધની તપાસ કરે છે, ખાસ કરીને શેર નીચે પ્રમાણે ઇક્વિટીનો ખર્ચ CAPM નો ઉપયોગ કરીને ગણતરી કરી શકાય છે.

r a = r f + β a (રૂ. મીટર - r f ) રિસ્ક ફ્રી રેટ = (રૂ. એફ

) જોખમ મુક્ત દર શૂન્ય જોખમ સાથે રોકાણની વળતરનો સૈદ્ધાંતિક દર છે જોકે વ્યવહારીક રીતે એવું કોઇ રોકાણ નથી કે જ્યાં કોઈ જોખમ નથી. સરકારની ટ્રેઝરી બિલનો દર સામાન્ય રીતે તેની ડિફોલ્ટની નીચી સંભાવનાને લીધે જોખમ મુક્ત દરના અંદાજ તરીકે ઉપયોગમાં લેવામાં આવે છે.

સુરક્ષાના બીટા = (β

એક) આ માપદંડ કંપનીના શેરની કિંમત બજારની સામે સંપૂર્ણ રીતે પ્રતિક્રિયા આપે છે. દાખલા તરીકે, એક બીટા, સૂચવે છે કે કંપની બજાર સાથેની લાઇનમાં આગળ વધે છે. જો બીટા એક કરતા વધારે હોય, તો શેર બજારની હિલચાલને અતિશયોક્તિ કરે છે; એક કરતાં ઓછા એટલે શેર વધુ સ્થિર છે. ઇક્વિટી માર્કેટ રિસ્ક પ્રીમીયમ = (રૂ. મીટર -

રૂ. એફ

) આ રીટર્ન છે કે રોકાણકારોને જોખમ મુક્ત દર ઉપર રોકાણ માટે વળતરની અપેક્ષા રાખવામાં આવે છે. આમ, બજાર વળતર અને જોખમ મુક્ત દર વચ્ચે આ તફાવત છે. ઇ. જી. એબીસી લિમિટેડ. $ 1 એકત્ર કરવા માંગે છે. 5 મિલિયન અને ઇક્વિટીથી સંપૂર્ણપણે આ રકમ એકત્ર કરવાનું નક્કી કરે છે. જોખમ મુક્ત દર = 4%, β = 1. 1 અને બજારનો દર 6% છે. ઈક્વિટીની કિંમત = 4% + 1. 1 * 6% = 10. 6% ઈક્વિટી મૂડીને વ્યાજ ચૂકવવાની જરૂર નથી; આમ, ભંડોળનો કોઈ પણ વધારાના ખર્ચ વિના વ્યવસાયમાં સફળતાપૂર્વક ઉપયોગ કરી શકાય છે. જો કે, ઇક્વિટી શેરધારકો સામાન્ય રીતે વળતરની ઊંચી દરની અપેક્ષા રાખે છે; તેથી, ઇક્વિટીનો ખર્ચ દેવું ખર્ચ કરતાં ઊંચો છે.

દેવું કિંમત શું છે

દેવું કિંમત એ કંપની છે જે તેના ઋણ પર ચૂકવણી કરે છે. દેવું કિંમત કર કપાતપાત્ર છે; આમ, આ સામાન્ય રીતે કર દર પછીના રૂપે દર્શાવવામાં આવે છે. દેવું કિંમત નીચે પ્રમાણે ગણવામાં આવે છે.

દેવું = આર (ડી) * (1 - ટી)

પ્રી-ટેક્સ રેટ = આર (ડી)

આ મૂળ દર છે કે જેના પર દેવું આપવામાં આવે છે; આમ, આ દેવુંનો પૂર્વ-કરનો ખર્ચ છે.

ટેક્સ એડજસ્ટમેન્ટ = (1 - ટી)

પોસ્ટ ટેક્સ રેટમાં પહોંચવા માટે કરને ચૂકવવાપાત્ર કર 1 થી ઘટાડવો જોઈએ.

ઇ. જી. XYZ લિમિટેડ 5% ના દરે $ 50,000 નું બોન્ડ આપે છે. કંપનીના કર દર 30%

દેવું કિંમત = 5% (1 - 30%) = 3. 5%

કરવેરા બચત દેવું પર કરી શકાય છે જ્યારે ઈક્વિટી કર ચૂકવવાપાત્ર છે ઇક્વિટી શેરહોલ્ડરો દ્વારા અપેક્ષિત વળતરની તુલનામાં સામાન્ય રીતે દેવું પર ચૂકવવાપાત્ર વ્યાજદર ઓછી છે.

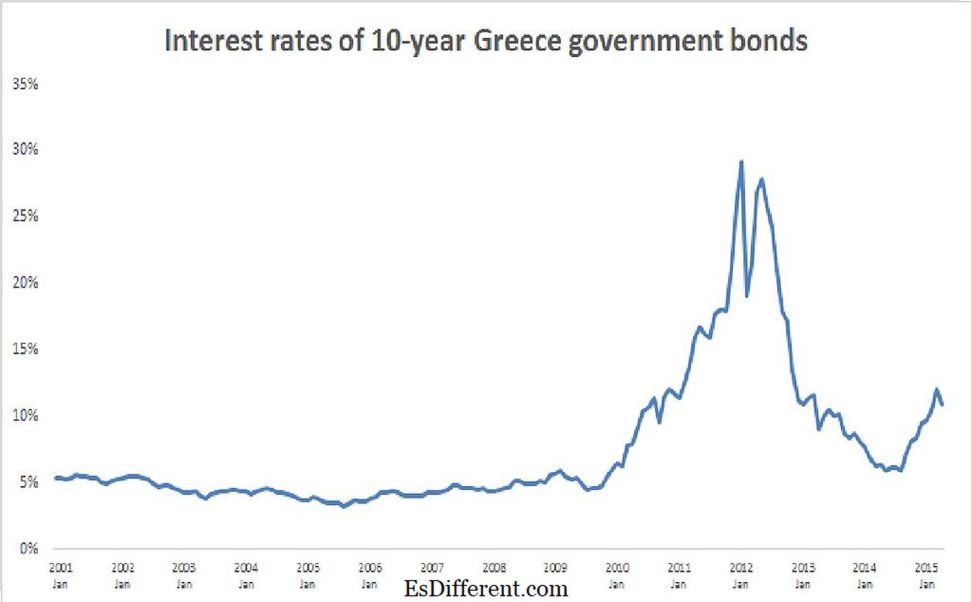

આકૃતિ 1: વ્યાજ દેવું પર ચૂકવવાપાત્ર છે

મૂડીના ભારિત સરેરાશ કિંમત (ડબલ્યુએસીસી)

ડબ્લ્યુએસીસી ઇક્વિટી અને દેવું બંને ઘટકોના વેઇટેજને ધ્યાનમાં રાખીને મૂડીની સરેરાશ કિંમતની ગણતરી કરે છે. આ લઘુતમ દર છે જે શેરહોલ્ડર મૂલ્યને બનાવવા માટે પ્રાપ્ત થવું જોઈએ. મોટાભાગની કંપનીઓ તેમની નાણાકીય માળખામાં ઇક્વિટી અને ડેટ બંનેનો સમાવેશ કરે છે, તેથી તેઓ મૂડી ધારકો માટે પેદા થનારા વળતરનો દર નક્કી કરવા માટે વિચારણા કરે છે.

દેવું અને ઇક્વિટીની રચના કંપની માટે પણ મહત્વપૂર્ણ છે અને તે દરેક સમયે સ્વીકાર્ય સ્તરે હોવી જોઈએ. એક આદર્શ ગુણોનું કોઈ સ્પષ્ટીકરણ એ નથી કે કેટલું દેવું અને કેટલી કંપનીમાં હોવું જોઈએ. અમુક ઉદ્યોગોમાં, ખાસ કરીને મૂડીની સઘનતામાં, દેવાનું ઊંચું પ્રમાણ સામાન્ય ગણવામાં આવે છે. મૂડીમાં દેવું અને ઇક્વિટીના મિશ્રણને શોધવા માટે નીચેના બે ગુણોનો ગણતરી કરી શકાય છે.

દેવું ગુણોત્તર = કુલ દેવું / કુલ અસ્કયામતો * 100

ઈક્વિટી રેશિયો માટે દેવું = કુલ દેવું / કુલ ઇક્વિટી * 100

ઇક્વિટી અને ડેટની કિંમત વચ્ચેનો તફાવત શું છે?

- કોષ્ટક પહેલાંની કલમ મધ્યમ ->

ઈક્વિટી વિરુદ્ધ દેવુંના મૂલ્યની કિંમત

ઈક્વિટીની કિંમત તેમના રોકાણ માટે શેરધારકો દ્વારા અપેક્ષિત વળતરનો દર છે

દેવું કિંમત તેમની રોકાણ માટે બોન્ડધારકો દ્વારા અપેક્ષિત વળતરનો દર છે.

કરવેરા

ઇક્વિટીની કિંમત વ્યાજની ચુકવણી કરતી નથી, આથી તે ટેક્સ કપાતપાત્ર નથી. |

|

| વ્યાજની ચુકવણીને કારણે કર બચત દેવું કિંમત પર ઉપલબ્ધ છે. | ગણતરી |

| ઈક્વિટીની કિંમત r | |

| f | + β |

| a | |

| (રૂ. મીટર - r f ) તરીકે ગણવામાં આવે છે. દેવું કિંમત આર (ડી) * (1 - ટી) ગણવામાં આવે છે. સારાંશ - ઈક્વિટીના દેવું વિ. કોસ્ટનો ખર્ચ ઇક્વિટીના ખર્ચ અને દેવુંના ખર્ચા વચ્ચેના સિદ્ધાંત તફાવતને આભારી હોઈ શકે છે જેમને વળતર ચૂકવવું જોઇએ.જો તે શેરહોલ્ડરો માટે હોય, તો ઇક્વિટીનો ખર્ચ ગણવો જોઈએ અને જો દેવું ધારકોને છે, તો પછી દેવું ખર્ચની ગણતરી કરવી જોઈએ. તેમ છતાં કર બચત દેવું પર ઉપલબ્ધ છે, મૂડી માળખામાં દેવું એક ઉચ્ચ ભાગ તંદુરસ્ત સાઇન તરીકે ગણવામાં નથી. સંદર્ભ: 1. "ઇક્વિટીનો ખર્ચ - કોર્પોરેટ ફાઇનાન્સ માટે સંપૂર્ણ માર્ગદર્શન " | ઈન્વેસ્ટોપેડા |

એન. પી., 03 જૂન 2014. વેબ 20 ફેબ્રુઆરી 2017.

2 "દેવું કિંમત. "

ઈન્વેસ્ટોપેડા

એન. પી., 30 ડિસે. 2015. વેબ 20 ફેબ્રુઆરી 2017. 3 "કેપિટલ ભાર સરેરાશ કિંમત "કેપિટલ ભાર સરેરાશ કિંમત (ડબલ્યુએસીસી) | | ફોર્મ્યુલા | ઉદાહરણ. એન. પી., n. ડી. વેબ 20 ફેબ્રુઆરી 2017. 4 "દેવું વિ ઈક્વિટી - લાભો અને ગેરફાયદા. "

ફાઇન્લ્વા એન. પી., n. ડી. વેબ 20 ફેબ્રુઆરી 2017. ચિત્ર સૌજન્ય:

1. "ગ્રીસ જીએમએટીટી બોન્ડ્સ" વર્બલ દ્વારા. નામ પર ઇંગલિશ વિકિપીડિયા (સીસી દ્વારા 3. 0) કોમન્સ મારફતે વાઇકમિડિયા